In Charts der Woche schauen wir uns regelmäßig wichtige Märkte im Fokus an. Diesmal beobachten wir, wie einige vorausschauende Märkte eine negative Vorgabe für die Richtung an den großen Börsenindizes geben. Droht damit ein größerer Abverkauf der US-Aktien?

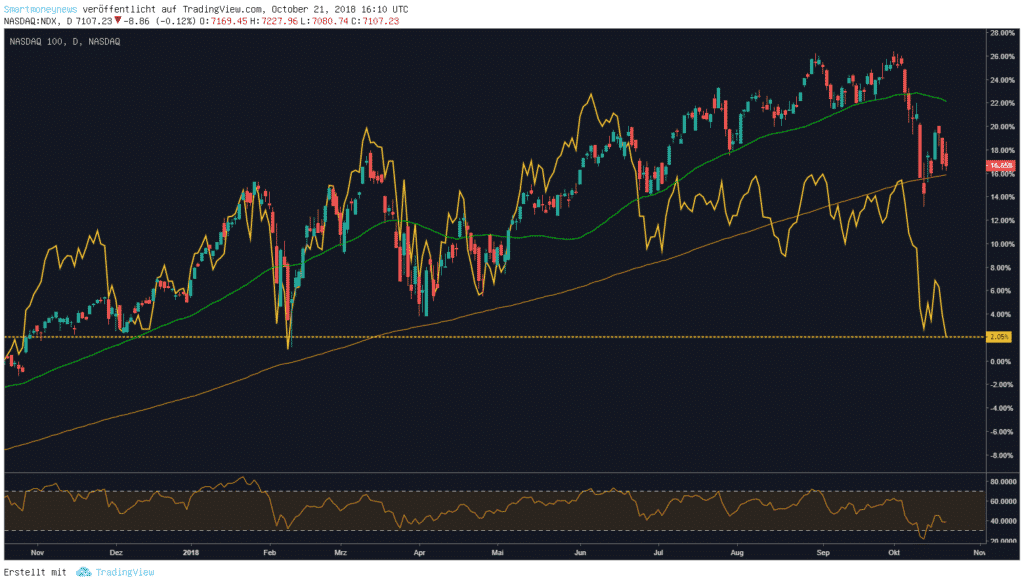

Warnsignal #1: Die Semiconductor-Industrie führt den Nasdaq 100 nach unten

Halbleiter (Semiconductors) werden dort verbaut, wo Elektronik im Spiel ist – also fast überall. Damit ist die Nachfrage nach Halbleitern ein Frühindikator für die Nachfrage nach Technologie-Produkten und letztendlich die gesamte herstellende Industrie. Werden also Semiconductor-Aktien verkauft, ist dies kein gutes Signal für einen Bullenmarkt.

Wir vergleichen den Kurs der Semiconductor-Industrie mit dem Nasdaq 100. Die Underperformance der Semiconductor-Industrie (gelbe Linie im Chart) ist seit Juli zu beobachten und dem jüngsten Abverkauf der großen Technologie-Aktien vorangegangen. Die 1-Jahres-Performance dieser Industrie beträgt nur 2,05%, während der Nasdaq 100 im gleichen Zeitraum um 16,65% zugelegt hat. Während der Nasdaq 100 letzte Woche kein neues Monatstief erreicht hat, handelt die Semiconductor-Industrie auf einem neuen Monatstief.

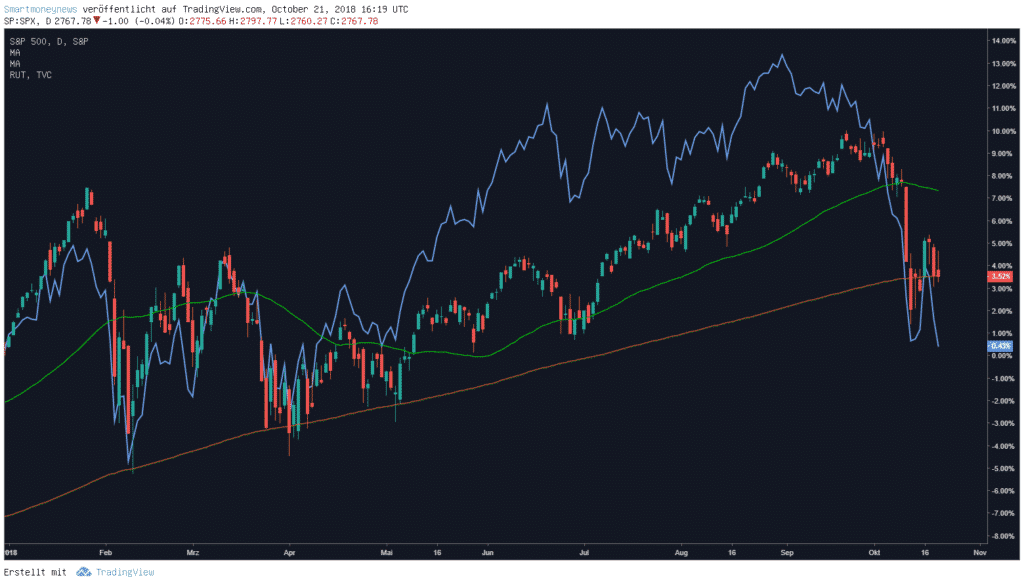

Warnsignal #2: Small-Cap Aktien deuten auf einen schwachen Bullenmarkt hin

In den letzten Phasen eines Bullenmarktes gehören die Large-Cap Aktien zu den Outperformern. Kleinere Unternehmen sind zyklischer, und damit die risikoreichere Anlage. In einer Abkühlung der Wirtschaft werden sie als erstes verkauft. Das der S&P 500 schon seit zwei Monaten den Small-Cap Index Russell 2000 deutlich outperformt, spricht nicht gerade für eine gesunde Verfassung des Aktienmarktes.

Genauso wie der Russell 2000 den S&P 500 Mitte des Jahres zu neuen Rekordhochs geführt hat, könnte der schwache Small-Cap Index jetzt einer Fortsetzung des Abverkaufs im S&P 500 vorausgehen. Das Jahreshoch im Russell 2000 erfolgte einen ganzen Monat vor dem des S&P 500.

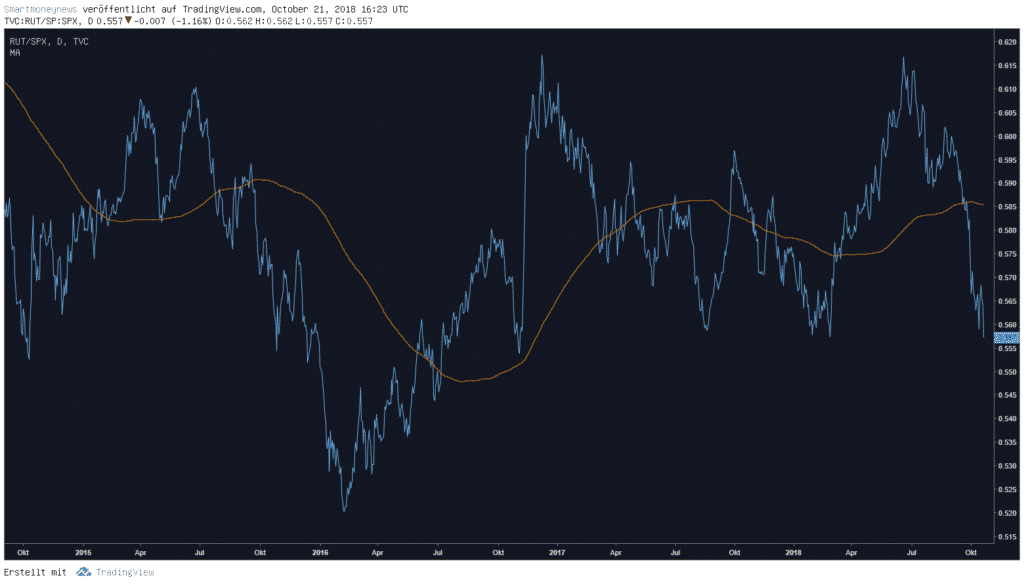

Ein Ratio-Chart (Russel 2000 relativ zum S&P 500) verdeutlicht den Zusammenhang noch besser. Ein steigendes Ratio steht für eine Outperformance der Small-Cap Aktien.

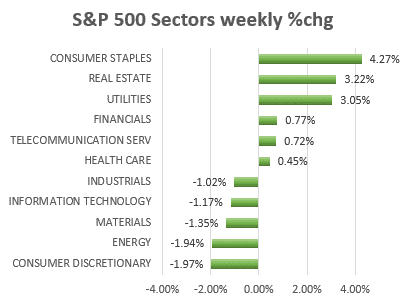

Warnsignal #3: Zyklische Sektoren werden verkauft

Dass sich Investoren defensiv positionieren, können wir auch an der Sektor-Rotation von zyklischen hin zu defensiven Sektoren beobachten.

In der vergangenen Woche hat beispielsweise der Konsumgütersektor (zyklisch) mit minus 1,97% negativ performt. Basiskonsumgüter (defensiv) haben dagegen 4,27% erzielt.

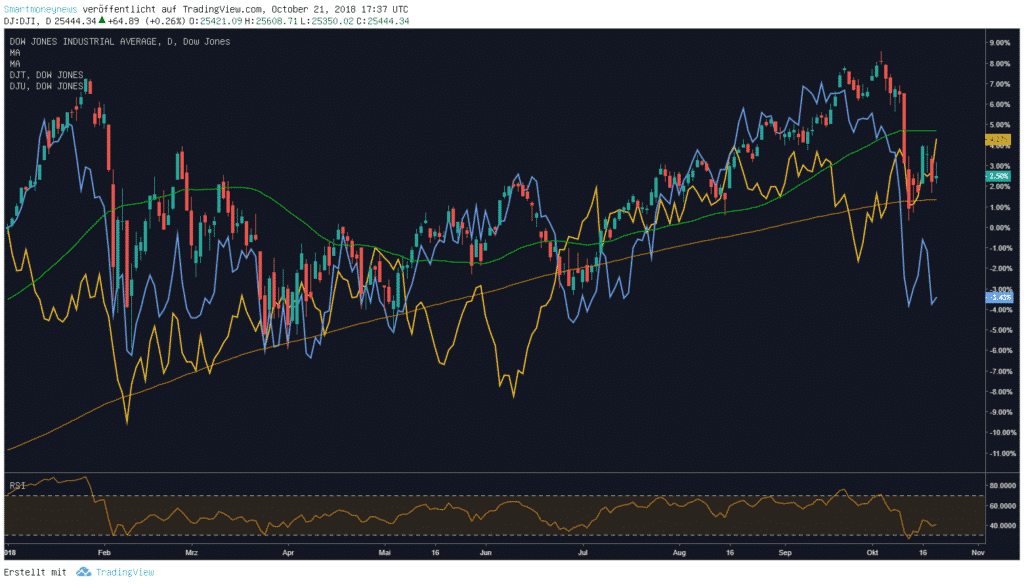

Zwei Indizes, die die Performance von zyklischen und defensiven Aktien besonders treffend repräsentieren, sind der Dow Jones Transportation (Transportunternehmen) und der Dow Jones Utilities (Versorgungswirtschaft) Index. Während der Transportation Index mit 3,34% seit Jahresbeginn im Minus ist, hat der Utilities Index ein Plus von 4,27% erreicht. Der Dow Jones Industrial Average (Dow Jones 30) liegt mit 2,50% dazwischen. Über die letzten zwei Wochen ist der Utilities Index klarer Outperformer. Damit wählen Investoren momentan Aktien, die sich in einem Wirtschaftsabschwung relativ stabil verhalten – ein weiteres Zeichen für ein Ende des Bullenmarktes.

Solange die oben genannten Märkte auf eine Fortsetzung der Korrektur hinweisen, positionieren wir uns entsprechend defensiv und verkaufen auf Erholungsversuchen. #STR

Bildnachweis: ©Sergey Tarasov – stock.adobe.com