Wer Öl traden möchte, sollte sich eingehender mit den Eigenschaften dieses spannenden Rohstoffes auseinandersetzen. Öl und dessen Derivate sind die meist gehandelten Rohstoffe der Welt. Das sollte keine große Überraschung sein, da es in fast jedem Bereich einer modernen Volkswirtschaft präsent ist. Konsumgüter selbst sind betroffen, aber auch Produktion und Transport. Öl als Treibstoff für Autos, Züge, Flugzeuge und Schiffe zu betrachten ist lediglich ein winziges Teil des Puzzles.

Öl ist ein wichtiger Bestandteil bei der Herstellung von Kunststoffen, synthetischen Textilien, Düngemitteln, Computern, Kosmetika und sogar Stahl. Tatsächlich wird weniger als die Hälfte des Öls in der Kraftstoffproduktion verwendet. Der Rest wird zur Herstellung von Konsumgütern verwendet. Deshalb ist Öl so nachgefragt und der am meisten gehandelte Rohstoff der Welt.

Aber wie kann ich Öl traden? Wie analysiert man den Markt und welche Faktoren bestimmen den Preis?

Anhand einer Analyse der in diesem Artikel dargestellten Faktoren können Sie sich eine Meinung über die Preisentwicklung des Ölpreises bilden.

Was gehört zur Fundamentalanalyse des Öl-Preises?

Die Fundamentalanalyse ist beim Rohstoffhandel essentiell, um die verschiedenen Einflussfaktoren eines Marktes zu verstehen und mögliche Zukunftsszenarien skizzieren zu können. Die technische Analyse kann diesen Prozess lediglich unterstützen und spielt im Timing der Trade-Idee bei den Ein- und Ausstiegen eine entscheidende Rolle. Widmen wir uns zunächst der Fundamentalanalyse.

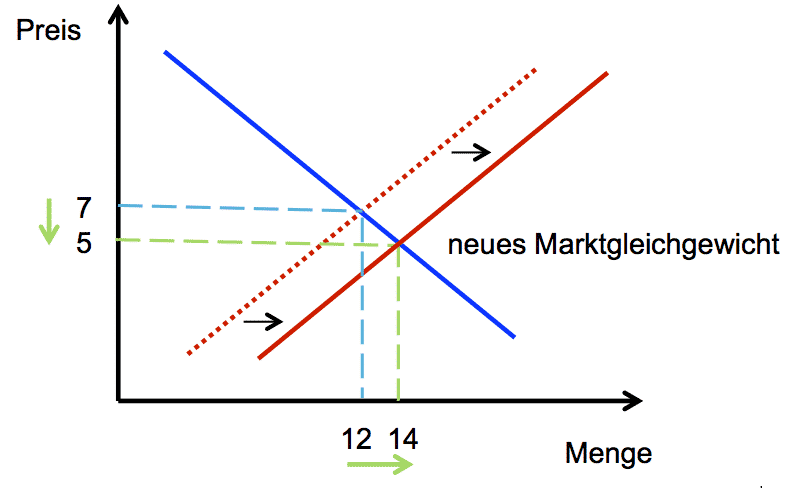

Grundlage für die Fundamentalanalyse sind Angebot und Nachfrage. Auf den ersten Blick scheint dies eine einfache Gleichung zu sein. Doch wenn es darum geht, zukünftige Preisbewegungen zu prognostizieren, werden die Dinge oftmals etwas komplizierter. Rohstoffe werden üblicherweise in Zyklen gehandelt: Manchmal sind die Lagerbestände knapp und die Preise hoch, in anderen Fällen gibt es einfach zu viel Ware und die Preise fallen. Im Allgemeinen lassen sich Preisbewegungen bei Rohstoffen mit Hilfe der Fundamentalanalyse in zwei einfache Grundprinzipien unterteilen:

- Wenn die Nachfrage niedriger ist als das Angebot, sollten die Preise fallen

- Wenn die Nachfrage höher ist als das Angebot, sollten die Preise steigen

Auf diese zwei Prinzipien können sich Trader in der Regeln verlassen. Ausnahmen sollten aber nicht völlig ausgeschlossen werden, denn der Finanzmarkt ist kompliziert und besitzt viele unterschiedliche Einflussfaktoren.

Wie bereits erwähnt, können Veränderungen auf der Angebotsseite bei Rohstoffen eine entscheidende Rolle spielen. Das Angebot einer Ware ist die Menge, die von den vorangegangenen Produktionsjahren übertragen wird und die Menge, die während des laufenden Jahres produziert wird. Zum Beispiel umfasst die aktuelle Ölversorgung die Fördermenge, als auch die Menge, die aus der Produktion des letzten Jahres übrig geblieben ist. Je höher der Wert ausfällt (bei einer stabilen Nachfrage), desto niedriger sollten die Preise sein. Wetter, Produktionsstörungen, Naturkatastrophen, kriegerische Auseinandersetzungen und Technologie sind hier als Einflussfaktoren zu nennen.

Die Nachfrage ist die andere Seite der Gleichung. Sie ist die Menge, die zu einem bestimmten Preisniveau konsumiert wird. Im Allgemeinen wird die Nachfrage steigen, wenn der Preis einer Ware fällt. Auf der anderen Seite wird sie abnehmen, wenn der Preis einer Ware steigt. Hierzu ein einfaches Beispiel: Je teurer das Benzin, desto geringer wird die Nachfrage ausfallen, da es sich weniger Menschen leisten können. Sollten sich die Benzinpreise verdoppeln, würden Sie wahrscheinlich lieber mit dem Bus oder mit dem Fahrrad fahren, als mit dem Auto. Das bedeutet, dass Ihre Nachfrage nach Benzin bzw. nach Öl abnimmt.

Auch beim Rohstoffmarkt hängt letztendlich alles von der Nachfrage und dem Angebot ab. Werfen wir also einen Blick auf wichtige Daten, die Sie bei Ihrer Analyse berücksichtigen sollten.

Wichtige Veröffentlichungen für Öl Trader

Wie wir bereits gesehen haben ist die Beziehung zwischen Nachfrage und Angebot für die Rohstoffpreise entscheidend. Der Veröffentlichung von wichtigen Daten sollte daher große Aufmerksamkeit geschenkt werden. Öl Trader konzentrieren sich beispielsweise auf den wöchentlichen Bericht des US-Energieministeriums (Department of Energy) zu den Öl-Lagerbeständen. Dieser liefert wertvolle Hinweise über die aktuelle Lage am Ölmarkt.

Ein Anstieg der Lagerbestände ist ein bärisches Zeichen und signalisiert, dass das Angebot größer ist als die Nachfrage. Folgende Arten von Berichten sollten Sie berücksichtigen:

Bilanzberichte

Die Veränderung der Lagerbestände helfen uns, die allgemeine Trendrichtung zu bestimmen, Bilanzberichte können dies bestätigen oder negieren. Sie werden seltener veröffentlicht, können aber wichtige Informationen enthalten. Zum Beispiel ist der monatliche Bericht der OPEC zur aktuellen Situation auf dem Ölmarkt eine Art Bilanzbericht. Er zeigt die Veränderungen bei Nachfrage, Angebot und Produktion und beinhaltet Prognosen für die kommenden Monate.

Veränderung der Öl-Lagerbestände

Wie das vorherige Beispiel gezeigt hat, liefert der Bericht zu den Öl-Lagerbeständen wichtige Informationen zur Beurteilung des Ölmarktes. Jeder Rohstoff hat seinen eigenen Berichtstyp, sowie eine eigene Häufigkeit der Veröffentlichung. Daher ist es wichtig, immer auf dem neuesten Stand zu sein. Für den Ölmarkt gilt es vor allem den wöchentlichen API- und DoE-Bericht im Auge zu behalten. Die entsprechende Veröffentlichung finden Sie z.B. in einem Wirtschaftskalender. Aber auch die Seite der Statistik-Agentur EIA der DoE liefert wertvolle Daten zum Ölmarkt.

Es gibt also spezielle Bericht für den Ölmarkt, die man regelmäßig im Auge behalten sollte. Machen Sie sich mit diesen vertraut, bevor Sie mit dem Traden starten, denn zum Zeitpunkt der Veröffentlichung kommt es in der Regel zu einer erhöhten Volatilität.

Saisonalität und Wetter

Bei der Analyse von Rohstoffen spielt die Saisonalität eine ganz besondere Rolle. Denn anders als bspw. bei Währungen oder Indizes, weisen Rohstoffe meist zu einem bestimmten Zeitpunkt des Jahres spezifische Bewegungen auf.

Einige Rohstoffe wie Mais und Weizen erfahren Preisbewegungen aufgrund von jährlichen Wachstumszyklen. Zum Beispiel neigen die Märkte dazu, die Preise während der Erntezeit zu drücken, weil das Angebot reichlich ist und das Risiko der unbekannten Wettereinflüsse auf den Ertrag verschwunden ist. Umgekehrt steigen die Getreidepreise während der Anbau- und Wachstumssaison oft an, da die Spekulanten Wetterrisikoprämien mit einpreisen.

Für Rohöl existieren keine vordefinierten Produktionszyklen, allerdings gibt es für Verbraucher von Ölprodukten Phasen von stärkerer und schwächerer Nachfrage. Zum Beispiel sind die Ölpreise im Frühjahr in Erwartung eines starken Verbrauchs in der Sommerzeit oft höher und beim Erdgas gibt es im Herbst oft einen Preisanstieg, da die Energieversorger für die Wintermonate ihre Lager füllen.

Schauen wir uns ein konkretes Beispiel an: Ende Januar ist oft der Beginn eines Bullenmarktes für Getreide wie Mais und Sojabohnen. Bei Sojabohnen erstreckt sich die saisonale Rallye in der Regel bis in die Frühsommermonate. Auf der anderen Seite verliert Mais im März oft an Dynamik. Die Stärke von Getreide ist in der Regel das Ergebnis von Risikoprämien, die aufgrund der Unsicherheit über die bevorstehende Erntezeit die Märkte beeinflussen. Viele Dinge können während des Anbaus schief gehen und die Händler wissen, dass wenn die Erntezeit nicht den Erwartungen entspricht, eine bullische Trendbewegung beim Getreide der Trade des Jahres sein kann.

Das führt uns zu einem weiteren wichtigen Faktor für den Rohstoffmarkt: das Wetter. Je kälter es wird, desto teurer kann Erdgas sein. Außerdem könnte kaltes Wetter für Getreide schädlich sein und bei Weizen und anderen Agrarrohstoffen zu höheren Preisen führen. Es sollte also nicht nur die Saisonalität berücksichtigt werden, sondern auch das Wetter.

Gibt es also ein regelmäßiges saisonales Muster, das beim Rohstoffmarkt auftaucht? Nicht ganz. Die Jahreszeiten sind ein einfaches Werkzeug, um das Marktverhalten der Vergangenheit zu analysieren. Allerdings geben Sie keinen Aufschluss darüber, was im aktuellen Jahr passieren wird. Ob sich die Muster zukünftig wiederholen oder es möglicherweise zu anderen Entwicklungen kommt ist ebenfalls nicht klar. Es besteht jedoch die Chance, dass sich die Vergangenheit wiederholen wird. Daher kann es von Vorteil sein, sich mit den saisonalen Mustern zu befassen, bevor man aktiv am Markt tätig wird.

Eine nützliche Seite, um Charts zur Saisonalität angezeigt zu bekommen, ist StockCharts.com und Seasonalcharts.de.

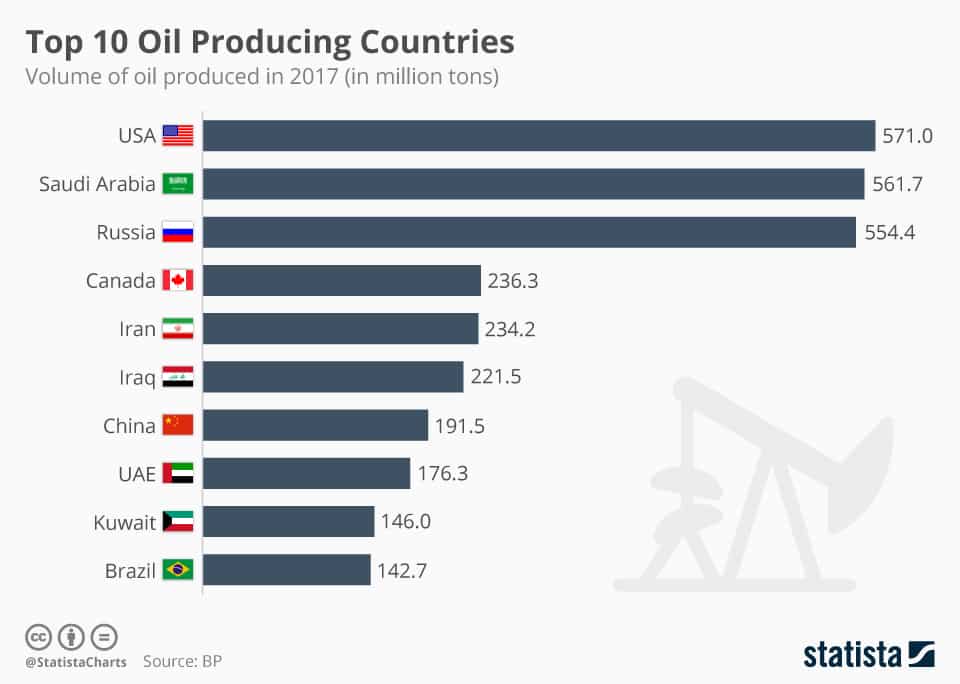

Was sind die wichtigsten Ölproduzenten?

Öl ist ein Rohstoff, der nur von Ländern mit Ölvorkommen gewonnen werden kann. Die Anzahl der Ölproduzenten ist somit begrenzt und deren Entscheidungen haben oftmals starke Auswirkungen auf den Markt.

Produktionsstörungen oder ein Anstieg geopolitischer Spannungen können daher zu erheblichen Preisschwankungen führen. Schauen wir uns die größten Ölproduzenten einmal genauer an.

https://www.statista.com/chart/16274/oil-productin-countries/)

Im Hinblick auf die Ölproduktion gibt es also einige Big Player. Ölhändler sollten die Entwicklungen in diesen Ländern daher genauestens beobachten, da die Auswirkungen auf die Preisentwicklung erheblich sein können. Der Zusammenbruch oder die Explosion einer Pipeline könnte bspw. zu einem starken Preisanstieg führen. Auf der anderen Seite sind Informationen über die Entdeckung neuer Ölquellen üblicherweise mit einem Preisverfall verbunden. Geopolitische Spannungen und Sorgen um einen Handelskonflikt spielen bei der Preisentwicklung ebenfalls eine zentrale Rolle.

Welche Ölsorten gibt es?

Abschließend werfen wir einen Blick auf die Handelsintrumente. Obwohl der Ölmarkt ein globaler Markt ist, begrenzt sich der Handel auf einige Hauptregionen. Je nach Ursprung weist das Rohöl leichte Unterschiede bei den Eigenschaften auf, die typischerweise in Viskosität (leicht vs. schwer) und Schwefelgehalt (süß vs. sauer) unterteilt werden.

Jede der großen Handelsregionen hat Richtwerte etabliert, um die Preisbewegungen beim Rohstoff Öl zu verfolgen. Die meisten CFD-Broker bieten CFDs zu den folgenden Ölsorten an:

- Brent: Ein leichtes, süßes Rohöl aus der Nordsee, daher auch bekannt als die Nordseesorte Brent. Seine Viskosität ähnelt dem der Ölsorte WTI, nur der Schwefelgehalt ist etwas höher.

- WTI: Ein hauptsächlich in Texas gefördertes leichtes, süßes Rohöl mit einem Wert von 40 auf der Skala des American Petroleum Institute (API) und einem niedrigen Schwefelgehalt.

Beide Ölsorten weisen eine starke positive Korrelation auf. Anleger und Spekulanten sollten jedoch beachten, dass es von Zeit von Zeit zu größeren Preisabweichungen kommen kann. Zum Beispiel haben geopolitische Spannungen im Nahen Osten eher stärkere Auswirkungen auf Brent, und Änderungen in der US-Produktion eher auf WTI.

Quelle: XTB Trading Guide: Öl CFDs

Bildnachweis: ©dalebor – Stock.Adobe.com