In diesem Forex Marktausblick möchten wir kurz die Marktlage der wichtigsten Währungen und Währungspaare besprechen. Dazu berücksichtigen wir relevante fundamentale Kurstreiber. Außerdem prüfen wir das Chartbild.

Forex-Trading: Eine relative Analyse von zwei Wirtschaftsregionen

Wer Währungen tradet, muss immer zwei Währungsräume miteinander vergleichen. Denn mit einer Position in einem Währungspaar geht der Trader strenggenommen eine Long- und eine Short-Position gleichzeitig ein. Wer beispielsweise EUR/USD long geht, kauft den Euro und verkauft gleichzeitig den US-Dollar.

Auch der US-Dollar Index setzt sich aus einem Vergleich des USD mit anderen Währungen zusammen. Dementsprechend ist ein Trade im DXY eine Wette auf eine relative Veränderung der fundamentalen Situation des USD gegenüber dem Rest der World (RoW=Rest of the World).

Dabei spielen folgende zwei Faktoren eine große Rolle:

- Wirtschaftsentwicklung

- Zentralbankpolitik

Wenn sich nun die Wirtschaft in den USA wie auch im Euroraum abkühlt, die Wirtschaftsleistung des Euroraums aber schneller abnimmt, ist dies positiv für den USD. Wir dürfen bei einer Analyse des USD also nicht die USA isoliert betrachtet. Egal wie schlecht dort die fundamentale Situation aussehen mag – wenn die andere Seite des Währungspaares ein noch düsteres Bild abgibt, wertet diese Währung zugunsten des USD ab. Eine ähnliche Herangehensweise gilt für die Bewertung der Zentralbankpolitik.

Auf diese Weise werfen wir im Folgenden einen Blick auf die fundamentale Situation des EUR/USD und GBP/USD – zwei wichtige Währungen im Index.

Der US-Dollar Index berechnet sich aus dem Vergleich des US-Dollars mit verschiedenen Währungen, die unterschiedlich gewichtet sind. Folgende Übersicht zeigt die Zusammensetzung:

| Rang | Währung | Code | Gewichtung in % |

| 1 | Euro | EUR | 57,6 |

| 2 | Japanischer Yen | JPY | 13,6 |

| 3 | Britisches Pfund | GBP | 11,9 |

| 4 | Kanadischer Dollar | CAD | 9,1 |

| 5 | Schwedische Krone | SEK | 4,2 |

| 6 | Schweizer Franken | CHF | 3,6 |

EUR/USD: Wachstumsdivergenzen und eine dovishe Fed

Das Ergebnis der letzten EZB-Sitzung ist „dovisher“ ausgefallen als erwartet. Mögliche Zinsanhebungen sind in weite Ferne gerückt und ein neues Stimulierungsprogramm wird im September gestartet.

Die aktuellen Sorgen um eine mögliche Rezession in der Eurozone sind für den Euro nach wie vor belastend. Wenn sich die kommenden Wirtschaftsdaten verschlechtern, dürfte dies erneut im Fokus stehen und den Euro abwerten lassen.

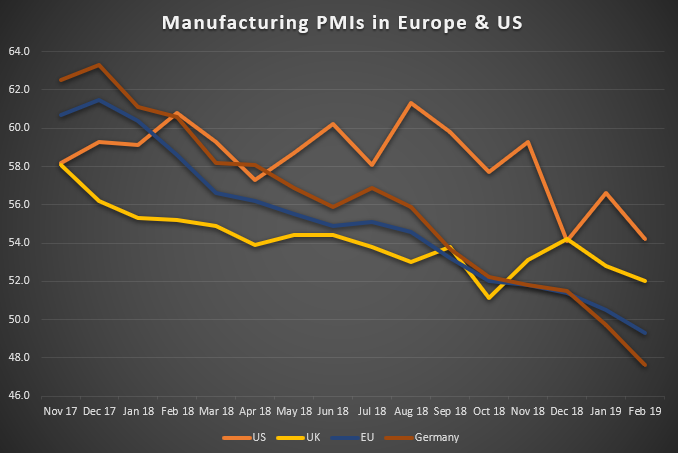

Während die Einkaufsmanagerindizes der herstellenden Industrie in Europa schon länger nach unten zeigen, folgt die USA seit Oktober 2018 ebenfalls dem Abwärtstrend. Wenn sich die Divergenz zwischen der Wirtschaftsstärke beider Regionen weiter reduziert, könnte der Euro dagegen seine Erholung fortsetzen.

Am Freitag werden uns die vorläufigen Einkaufsmanagerindizes dazu weitere Hinweise geben können.

Einkaufsmanagerindizes der herstellenden Industrie in Europa & USA

Aktuellen Rückenwind bekommt der Euro durch drei Veränderungen in den USA: Das schwächer werdende Wirtschaftswachstum (u.a. Durable Goods Order -0,1% und Verkäufe neuer Häuser -6,9%), abnehmende Inflationsraten (Verbraucherpreisindex im Februar 2,1% statt 2,2%) und die marktfreundliche Notenbankpolitik. Letzteres kann am Mittwoch neue Impulse geben.

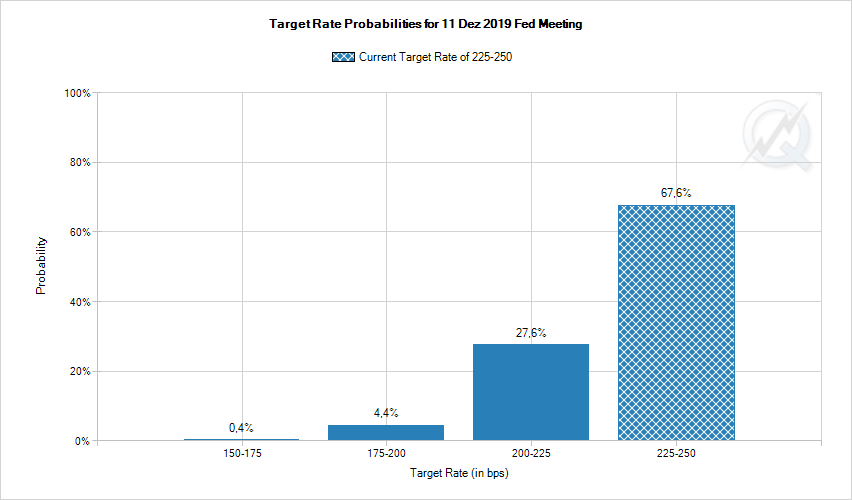

Sollte die Fed ihre „dovishe“ Positionierung bestätigen, dürfte dies den USD schwächen. Ein Signal hierfür könnte ein fester Termin für das Ende der Bilanzverkürzung sein. Entscheidend wird die Veränderung des „dot plots“ sein. Die bisherige Einschätzung der Notenbankmitglieder für den Zinssatz 2019 von Dezember 2018 liegt bei 2,875% – das entspricht einer erwarteten Anhebung von 0,375%. Dagegen preist der Markt für das Jahresende mit 71,6% keine weiteren Zinsanhebungen ein. Diese Information können wir den Fed Fund Futures entnehmen (siehe untenstehendes Bild).

Das britische Pfund: Brexit-Abstimmungen

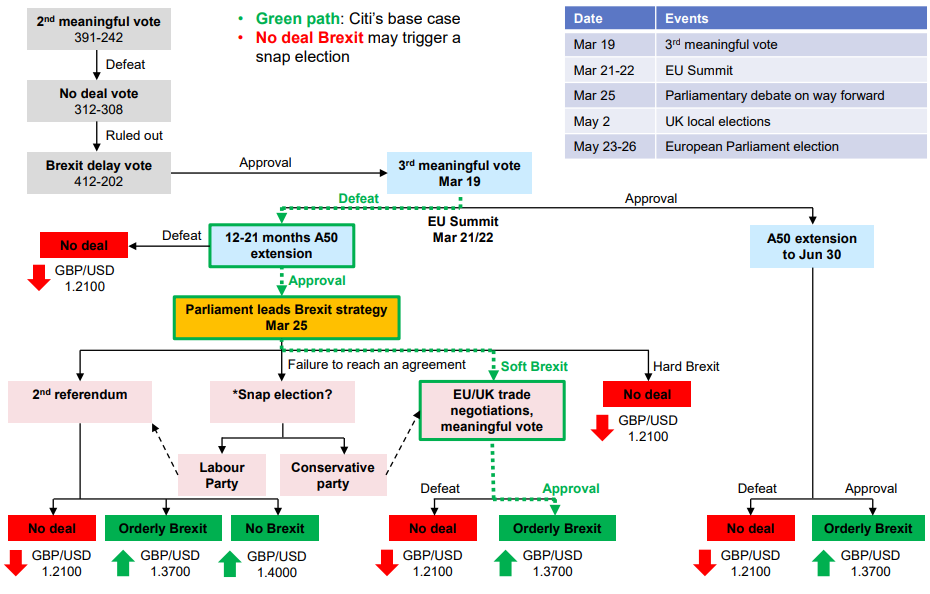

Das britische Pfund bleibt von den Entwicklungen rund um den Brexit abhängig. Positiv wirkt eine Aufschiebung des Brexits, negativ wäre offensichtlich ein harter Brexit. Genauso könnten aber auch Neuwahlen für große Unsicherheit sorgen und damit das Pfund schwächen.

Ein Flussdiagramm der Citibank zeigt die möglichen Szenarien für die kommenden Monate:

In den letzten Abstimmungen hat das Parlament den Deal von Theresa May ebenso wie ein „No-Deal“-Szenario abgelehnt. Am Mittwoch stimmt das britische Parlament erneut über einen Ausstiegsvertrag ab. Es wird eine Ablehnung erwartet, mit einer Terminverschiebung des Brexits zur Folge.

Eine solche Ausweitung von Artikel 50 würde der Regierung mehr Zeit geben, einen geordneten Brexit zu planen. Dieses Szenario wäre für das britische Pfund zunächst einmal bullisch.

US-Dollar Index Fazit und Chartanalyse: Eine Topbildung?

Angesichts der zurückgehenden Divergenz der Wirtschaftsstärke zwischen den USA und der Eurozone, einer dovishen US-Notenbank, sowie der wahrscheinlichen Terminverschiebung eines Brexits gehen wir für die nächsten 1-3 Monate von einem abwertenden US-Dollar aus.

Charttechnisch befindet sich der US-Dollar Index seit Februar 2018 im Aufwärtstrend. Letzte Woche hat sich die Korrektur vom Jahreshoch bei 97,71 fortgesetzt. Damit wurde das Jahreshoch 2018 (ebenfalls 97,71) als aktuelles Widerstandslevel bestätigt.

Solange kein neues Jahreshoch erreicht wird, können wir hier von einer Top-Bildung ausgehen. Ein Bruch des Jahrestiefs bei 95 könnte auf eine Trendumkehr hinweisen.

Folgen Sie uns auch auf TradingView: https://de.tradingview.com/u/Smartmoneynews/

Bildnachweis: © Olivier Le Moal – stock.adobe.com