Grundsätzlich wird bei den unterschiedlichen Brokermodellen zwischen fünf verschiedene Arten unterschieden. Es handelt sich um: Market-Maker, ECN-Broker, STP-Broker, NDD- (No Dealing Desk-) Broker, DD- (Dealing Desk-) Broker sowie IB- (Introducing-) Broker. Dabei ist der NDD-Broker entweder ein ECN- oder STP Broker.

ECN-Trading bietet Anlegern viele Vorteile im Forex-Handel und wird daher oft als Königsklasse des Forex-Tradings genannt. Auch aus diesem Grund ist das ECN-Trading in Relation zu anderen Handelsmodellen stärker von Investoren gefragt. Gerade für aktive Devisenhändler ist der Handel über einen ECN-Broker interessant.

Was ist ein ECN-Broker?

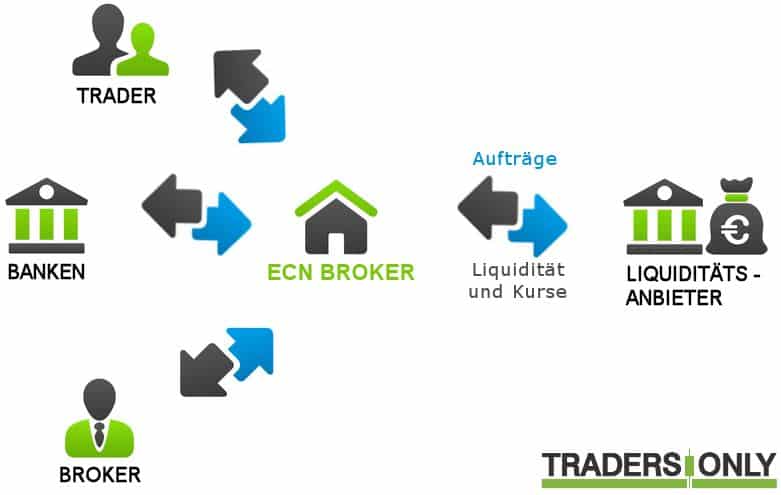

Ein ECN-Broker bietet Investoren eine ursprüngliche Art des Forex-Handels, wobei die Bezeichnung ECN „Electronic Communication Network“ bedeutet. „ECN“ steht für Broker, die auf den Forex-Handel spezialisiert sind. Die jeweiligen ECN-Broker stellen Tradern einen Marktplatz zur Verfügung, auf dem alle Marktteilnehmer, wie Banken, Market-Maker oder individuelle Trader die Möglichkeit haben, miteinander zu kommunizieren. ECN-Broker verzichten ganz auf Zwischenstationen, wie beispielsweise Market-Maker. Alle Marktteilnehmer können auf diese Weise innerhalb des Systems direkt miteinander agieren, indem sie jeweils konkurrierende Kauf- und Verkaufsangebote auf dem Devisenmarkt einbringen. Dadurch entsteht kein künstlicher Markt und es wird auf künstliche Kurse, wie bei Market-Makern, verzichtet. Bei diesem System entfallen Mittelsmänner. Kauf- und Verkaufswünsche werden einfach durchgeleitet. ECN-Trading am Devisenmarkt ist in etwa mit Aktienhandel an der Börse vergleichbar.

Woran erkennen Sie einen echten ECN-Broker?

Sie erkennen einen „echten“ ECN-Broker an eindeutigen Angaben zum Thema „direkter Marktzugang“. Wirbt ein Broker mit Märkten oder Börsen, trifft aber keine klare Aussage zur Funktionsweise der Handelsplattform beziehungsweise der Orderausführung, dann handelt es sich wahrscheinlich um einen Market Maker oder einen STP-Broker. Sie erkennen einen ECN-Broker auch an einer vergleichsweise hohen Mindesteinlage und dem Verzicht auf Bonusangebote.

Im Gegensatz zu anderen Anbietern haben ECN-Broker eine andere Gebührenstruktur, deren Modell meistens ausschließlich auf dem Spread basiert. ECN-Broker bieten in der Regel vorteilhafte Spreads (Differenz zwischen Bid und Ask) an. Der beim Kauf enthaltene Spread wird ohne zusätzliche Kosten an den Trader weitergegeben. Die Anbieter stellen Kurse auf Grundlage aktueller Kauf- und Verkaufsorder im Interbankenhandel. Sie können keinen fixen Spread anbieten. ECN-Broker erwirtschaften ihren Gewinn ausschließlich durch eine Kommission.

ECN-Broker gleichen, um den Kurs zu bestimmen, alle Trading Order in Echtzeit ab. Sie handeln auch nicht gegen die eigenen Kunden und ihre Gewinne beziehungsweise Erträge sind lediglich die Kommissionen. Die Höhe dieser Kommissionsgebühren ist brokerabhängig. ECN-Broker verdienen nicht beim Stellen von Spreads. Viele Anbieter verfügen über ein Orderbuch, in dem ein Anleger Einblick nehmen kann und dort sieht, wie viel Liquidität noch besteht. Durch dieses Orderbuch kann der Trader einschätzen, wie das Verhältnis von Angebot und Nachfrage ist. Aufgegebene Order werden anonymisiert und an den Interbankenmarkt weitergeleitet. Ein ECN-Broker kann also nicht erkennen, was der jeweilige Anleger handelt. Der Anbieter hat lediglich die Aufgabe, eine Verbindung zum Markt herzustellen.

Wesentlicher Unterschied zwischen ECN-Brokern und anderen Brokermodellen ist die Vorgabe einer Mindesthandelsgröße. Diese Größe ist notwendig, weil ECN-Broker große Kosten für die Infrastruktur aufbringen müssen. Die im Hintergrund tätig werdenden Banken stellen Kurse nur für Order, die für diese von Interesse sind, sodass sich die Mindesthandelsgröße meist auf 0,01 Lot beläuft und sogenannte Mikro-Lots hier nicht zu finden sind. ECN-Broker werden daher häufig von sehr erfahrenen Investoren oder Hedgefonds genutzt. Viele Broker geben darüber hinaus Mindestgrößen für Kontrakte vor.

Funktionsweise von ECN-Brokern

Alle Broker unterliegen in der Regel einer inländischen oder ausländischen Finanzaufsicht und werden daher streng kontrolliert und überwacht. Sie stellen Kunden eine oder mehrere Handelsplattformen zur Verfügung, die in der Regel aus einer aufwendigen IT-Struktur bestehen. ECN-Broker ermitteln Kurse verschiedener Liquiditätsgeber, wie Banken oder Hedge-Fonds, die um das jeweilige beste Angebot miteinander konkurrieren. Die Handelsplattform verarbeitet dabei alle Angebote und gibt den besten Kurs an den Trader weiter. Dadurch ist es möglich, dass bei Währungspaaren sehr enge Spreads von 0,2 bis 0,6 entstehen können. Die Geschwindigkeit, mit der ECN-Broker Order ausführen ist sehr hoch, wodurch die Anbieter gewährleisten, dass Aufträge innerhalb weniger Millisekunden an den Markt gelangen.

Unterschied zu einem STP-Broker

„STP“ steht für „Straight Through Processing“. Trader geben beim STP-Trading Order an einen Liquiditätspool weiter. Sie können nicht nachprüfen, zu welchem Kurs ein STP-Broker die Order tatsächlich ausführt. STP-Broker berechnen häufig einen Aufschlag auf die Spreads (Markup). Trader haben nicht die Möglichkeit, Order in einem Orderbuch einzustellen und dort weiter zu verfolgen.

[icon type=“vector“ icon=“momizat-icon-thumbs-up“ size=“24″ icon_color=“#81d742″ hover_animation=“border_increase“ ] Vorteile von ECN-Brokern

Bei einem ECN-Broker wird eine Order immer direkt am Markt ausgeführt. Dies schließt einen möglichen Interessenkonflikt zwischen Trader und Broker aus. ECN-Broker gewähren Tradern den unmittelbaren, direkten Zugang zum Devisenmarkt. Die Berechnung der Gebühren für den Broker ist transparent und die jeweiligen Spreads sind niedriger. Re-Quotes, also kurzfristige neue Preisangebote, finden nicht statt.

[icon type=“vector“ icon=“momizat-icon-thumbs-up2″ size=“24″ icon_color=“#dd3333″ hover_animation=“border_increase“ ] Nachteile von ECN-Brokern

Die Transaktionskosten für den ECN-Broker werden aus dem Spread zwischen Brief- und Geldkurs zusammengesetzt. Hier erhält der Broker regelmäßig eine Kommission. Broker stehen während des Handels in ständiger Konkurrenz mit anderen Marktteilnehmern, deren Trading-Volumen das eigene oft um ein Vielfaches übersteigen kann. Ebenso müssen Anleger für die Eröffnung eines Kontos häufig vierstellige Summen aufbringen.

Für wen eignen sich ECN-Broker?

Zwar verfügen ECN-Broker über eine Vielzahl von Vorteilen. Dennoch eignen sie sich nicht für alle Anlegertypen. Aufgrund der von ECN-Brokern offerierten Möglichkeiten empfiehlt sich das ECN-Trading hauptsächlich für Daytrader sowie Scalper beziehungsweise Swing- und Positionstrader, die große Order handeln. ECN-Broker eignen sich jedoch weniger für Anleger, die lediglich mit kleinen Ordergrößen von unter 0,4 Lots oder Mikro-Lots handeln.

Bildmaterial: © Kurhan/Fotolia